2021年热轧市场从年后开始就突飞猛进,经历了年后消费确定的拉涨,现在还在经历限产所带来的红利,从消费导向转变成供给导向,价格从年前的4650元/吨涨到当前的5100元/吨,,涨幅450元/吨。不过一路向上的过程中,上下游之间的矛盾还是有所呈现的,主要还是在价格涨幅过大过快后,下游制造业利润被快速压缩,导致亏损,无法有效激发消费所致。这一情况也导致了当前销售速度放缓,压力整体停留在中间商环节中,低售怕拿不回来,高卖又卖不动,钢厂结算价格高,整体库存又难以下降。那么在现实成交偏差而上端产量减量预期过强的情况下,市场端会如何进行演变?在上半年风险加剧的情况下,哪里还有机会?我们就从客观实际出发来进行探讨:

1、唐山限产对市场所带来的影响究竟有多大?

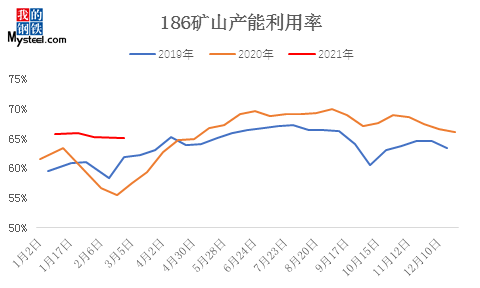

截止2020年底,全国热轧产能有3亿吨,直接产量在2.45亿吨,其中整个河北地区占比在42%水平,而其中唐山的产能占比14.2%。就目前Mysteel平衡表测算,当前每个月热轧总产量在平均在2100-2150万吨水平,那么根据唐山地区指标分配的情况看,其每个月产量会影响到110万吨水平,约占每月量的5%。这就意味着,今年全年,热轧产量会直接压缩近1000万吨水平。就当前看,由于原料价格下跌,成材价格上涨,使得钢厂利润出现明显回补,就年前后对比,利润已经从50-100元/吨,涨至400元/吨以上水平(现货)。

2、那么今年热轧产量2021年是否会比2020年更多?

2020-2021年1季度整个热轧新增产能接近2000万吨,其中同时也有3条产线退出产能在700万吨,相减后总产能实际增加1300万吨水平。从时间上分布看,上半年仅有一条线投产,剩余产能都在4季度对市场起到影响,因此20 -21年当期投产对市场的供给量其实十分有限,考虑到投产与退出的对冲后,这部分增量约在230-250万吨。从数据上可以看出,去年的新增产能更多影响到的还是在2021年!而且这部分量仅有一家在河北和唐山地区的,那么反过而言,今年就热轧产量不算新增产能,光自然增长就会有近600万吨产量,算上今年下半年预期所投产的2产线,近750万吨产能,实际产量预计在200-300万吨,就此可以看出,至年底如果按照严格限产且限产范围不再扩大的情况下,热轧产量2021年较2020年相比,其变化空间并不大。

3、热轧下游消费是否可以维系?

从板卷消费的角度进行区分,主要是冷轧、直接使用端、出口几大类。从2020年消费的角度看,在经济逆周期的情况下,主要还是以基建类推动为主导,消费类的占比有所下降。而进入2021年,整个疫情对中国起到的影响微乎其微,经济反而进入一个顺周期时代,这对于市场的消费促进和良性循环的要求会高于去年。因此对于民众消费的推动,才是一个主体的方向。那么就从近几年来,下游直接使用端与热轧相关的行业看,无非在“工程机械”、“钢结构”、“造船”、“集装箱”、“重卡”、“道路交通与施工”等领域。就目前根据Mysteel调研,今年会出现“压力”的行业在于“造船”、“重卡”;相对于有增长的行业在于“钢结构”、“集装箱”;而相对于平稳的行业是“工程机械”和“道路交通与施工”。按照平衡表推算,原本今年上半年消费要达到8-10%的增速才能和2019年和2020年2季度相持平,不过考虑到产量压缩后,增速可以下调至6-7%的水平即可维持紧平衡状态。这对于短期市场支撑点还是存在的,特别是年前制造业接单相对集中,年后预期回调没有出现,在消费相对确定的情况下,且有一定增量的基础上,对于市价起到维系作用。

不过值得担心的就是,因当前价格过高,会引发下游新增接单量下降,目前上游端的利润开始在增加,而下游的利润一直在低位徘徊,因此后期,特别是在下半年利润重新分配的问题也会逐步体现。

4、未来消费的增量点在哪里?

从Mysteel研究情况看,近几年的增量在逐步改变:首先近几年由传统基建在逐步向新基建进行转换,新基建主要涉及到5G基站建设、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心等领域是需要热轧板卷或热轧延伸品所用,特别在基站与城市建设与道路交通施工中运用的最为明显。其次装配式建筑领域对于卷板的需求消费也在不断增加,就按照国家要求,在试点城市每年的钢结构比例增加需求在15-30%。其次因为海外疫情仍在不断反复,国外的复工复产也在加大,因此造船和集装箱的维持还会继续持续。根据Mysteel测算预计这部分年同比增量会在,10-12%的比例。

5、近期市场的利多利空点与操作建议

关注点如下:

1)、唐山地区的停限产开始执行后,后期是否会继续扩大到武安地区;

2)、碳中和在江苏第一次试点后,是否有进一步的政策内容修改;

3)、制造业短期消费是否在被动接受,而5月以后的新接订单是否呈现递增还是递减的趋势;

4)、对于建筑类和基建类行业的资金紧张是否有缓解?是不是有所延期?

5)、出口退税是否会在4月份出台,在5.1日后执行,退税点是不是从13%减量到9%;

6)、市场正套单量依旧较大,是否会被动形成正循环导向?

近期市场的操作点:

1)、唐山地区带钢与热轧产量受压后,本地焊管消费尚可维持,对于本地的热轧与带钢的极差修复有帮助;

2)、冷轧目前尚有利润,东北资源赶出口难以南下,唐山基料量受影响,因此在山东和华东地区或将呈现SPHC&Q195L产品的供需错配问题;

3)、短期北材南下量有限,华南地区供给量短期不会过大,南北价差或将有修复空间。